¿1 ó 0? Pero la respuesta es que hay un arte en hacer sus impuestos.

Si es usted padre soltero con un solo hijo y está intentando determinar cuántos subsidios reclamar en su Formulario W-4, la respuesta dependerá de su situación económica concreta. Normalmente, para una persona soltera con un solo empleo, reclamar 1 ó 2 subsidios es lo estándar.

Si tiene varios empleos u otras fuentes de ingresos, es posible que desee ajustar sus subsidios en consecuencia para evitar penalizaciones por pago insuficiente a la hora de pagar los impuestos. Es importante tener en cuenta que reclamar demasiados subsidios puede resultar en que deba más dinero a la hora de pagar los impuestos, mientras que reclamar muy pocos puede resultar en un reembolso de impuestos mayor pero menos dinero en cada cheque de pago.

Para determinar el número de subsidios adecuado a su situación individual, puede ser útil utilizar una calculadora del Formulario W-4 o consultar con un profesional de impuestos. En última instancia, el objetivo es retener con exactitud el monto correcto del impuesto federal sobre los ingresos de sus cheques mensuales en función de sus circunstancias personales.

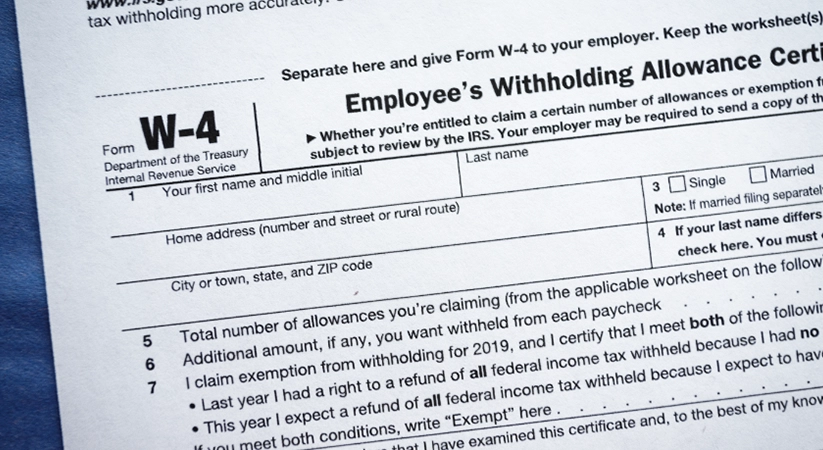

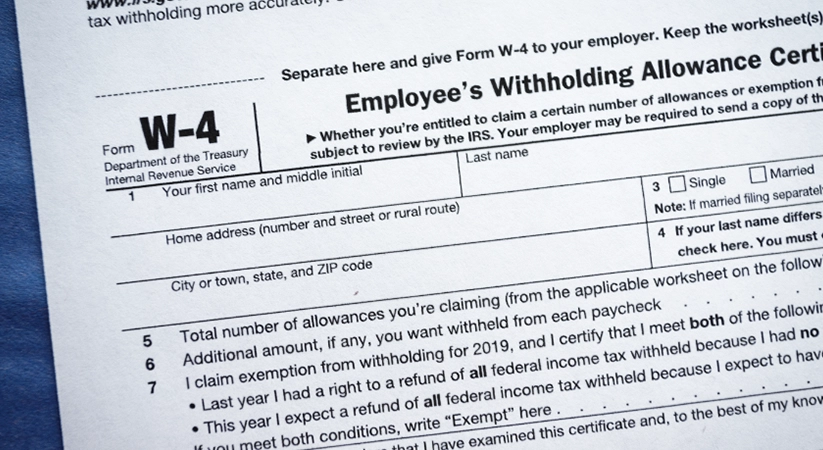

Comprender el Formulario W-4 de impuestos

El Formulario W-4, también conocido como Certificado de Retención del Empleado, es un documento que indica a su empleador cuánto dinero debe retener de su nómina en concepto de impuestos federales. Es un formulario crucial que ayuda a determinar el monto de los impuestos que usted debe y puede afectar el tamaño de su cheque de pago. Entender el Formulario W-4 puede ser un reto, pero tomarse el tiempo necesario para llenarlo correctamente puede ahorrarle facturas de impuestos inesperadas o penalizaciones en la temporada de impuestos.

Resumen de los subsidios y el Formulario W-4

El Formulario W-4 es un documento que los empleados completan cuando empiezan un nuevo trabajo o cuando desean ajustar sus retenciones de impuestos federales sobre los ingresos. Los subsidios son una forma de indicar a su empleador cuánto impuesto federal sobre los ingresos debe retener de su nómina. El número de subsidios que reclame repercutirá en el monto de los impuestos retenidos de su nómina y en la cuantía de su reembolso de impuestos. Un mayor número de subsidios significa generalmente menos impuestos retenidos y un reembolso menor, mientras que reclamar menos subsidios resulta en más impuestos retenidos y un reembolso mayor. Es importante revisar periódicamente sus subsidios y hacer los ajustes necesarios para asegurarse de que no está pagando impuestos de más o de menos. En última instancia, el número de subsidios que reclame dependerá de su situación económica personal. ¿Cuál es su estatus de declarante? ¿De dónde proceden los ingresos? ¿A cuánto ascienden? Utilizar una calculadora del Formulario W-4 o hablar con un profesional de impuestos puede ayudarle a determinar el número correcto de subsidios que debe reclamar.

¿Significado del número de subsidios?

El número de subsidios que reclama en su Formulario W-4 influye directamente en la cantidad de impuestos sobre los ingresos que le retiene su empleador. Cuantos más subsidios, menos impuestos le retendrán. Por el contrario, si reclama menos subsidios, aumentará el monto del impuesto retenido de su nómina.

El número de subsidios que puede reclamar depende de varios factores como su estatus de declarante, los ingresos gravables previstos, el número de personas a su cargo y la elegibilidad para los créditos fiscales. Por ejemplo, si es usted soltero con un hijo y es usted el único proveedor, puede reclamar dos subsidios en su Formulario W-4: uno para usted y otro para su hijo.

Es importante tener en cuenta que el número de subsidios que reclame debe ser exacto para evitar deber dinero al IRS o recibir un reembolso menor del previsto. Por ejemplo, reclamar demasiados subsidios puede resultar en deber más impuestos a final de año, mientras que reclamar muy pocos subsidios puede dar lugar a un reembolso mayor pero menos dinero en su nómina cada mes.

Parece binario: ¿Cuál es la diferencia entre reclamar 1 y 0?

Cuando llene su Formulario W-4, tal vez note que tiene la opción de reclamar 1 o 0 subsidios. Pero, ¿qué significa esto exactamente y cómo afecta a su retención del impuesto federal sobre los ingresos? El número de subsidios que reclame determina el monto del impuesto federal sobre los ingresos que se retiene de su nómina, por lo que es importante entender la diferencia entre reclamar 1 y 0.

Reclamar 1 en sus impuestos

Reclamar 1 en sus impuestos podría ser beneficioso para las personas solteras con un hijo. Al hacerlo, se reduce el monto de los impuestos retenidos de cada cheque de pago, lo que conduce a un cheque de pago más grande en lugar de esperar un reembolso de impuestos. Esto puede ser útil para quienes tienen necesidades financieras inmediatas y no pueden esperar hasta la temporada de impuestos para obtener un reembolso. Además, reclamar 1 también puede resultar en menos penalizaciones por pago insuficiente si usted termina debiendo impuestos al final del año.

Es importante tener en cuenta que la elección de reclamar 1 o 0 en un Formulario W-4 depende de las situaciones financieras individuales. Aunque reclamar 1 puede resultar en una nómina mayor en cada periodo de pago, también puede resultar en tener que pagar impuestos a final de año. Por lo tanto, es esencial comprender su situación fiscal y tomar una decisión con conocimiento de causa.

Reclamar 0 en sus impuestos

Cuando se trata de impuestos, muchas personas no están seguras de cuántos subsidios deben reclamar. Reclamar 0 puede ser beneficioso para aquellos que quieren el mayor monto retenido de su cheque de pago. Esto puede resultar en un cheque de reembolso mayor cuando llegue la temporada de impuestos.

A menudo se recomienda reclamar 0 a las personas que tienen padres que les reclaman como dependientes en sus impuestos. También puede ser útil para quienes tienen otras fuentes de ingresos que pueden empujarles a una categoría fiscal más alta. Al reclamar 0, se retiene el monto máximo de impuestos de cada cheque de pago, disminuyendo la probabilidad de deber dinero a la hora de pagar impuestos.

Además, un cheque de reembolso mayor puede ayudar a cubrir gastos como facturas, vacaciones o préstamos. Es importante tener en cuenta que reclamar 0 puede resultar en un cheque más pequeño cada periodo de pago. Sin embargo, este sacrificio puede conducir a revisar un reembolso mayor y proporcionar alivio financiero a largo plazo.

Estoy casado. ¿Debo poner 0 ó 1 en mi Formulario W-4?

Decidir si reclama 0 o 1 al llenar su Formulario W-4 como persona casada requiere considerar varios factores. Si tanto usted como su cónyuge tienen trabajo y se encuentran en el mismo tramo de ingresos, reclamar 0 podría resultar en que se retuvieran más impuestos de los necesarios de sus nóminas.

Esto podría dejarle con una nómina menor cada periodo de pago y un reembolso mayor a final de año.

Sin embargo, reclamar 1 podría resultar en un pago insuficiente y una posible factura de impuestos a final de año si ambos cónyuges ganan los mismos ingresos o si uno de los cónyuges tiene unos ingresos significativamente superiores. En este caso, optar por una retención adicional, como llenar la línea 6 del Formulario W-4 o solicitar una retención adicional en su recibo de pago, puede asegurarle que está pagando suficientes impuestos a lo largo del año.

En última instancia, su decisión debe basarse en su situación fiscal personal y sus objetivos.

Reclamar 0 o 1 afecta de manera diferente a sus pagos de impuestos y reembolsos, y es importante considerar ambos para tomar la mejor decisión para su situación financiera como pareja casada.

Cómo calcular sus subsidios

Cuando se trata de llenar un Formulario W-4 y determinar cuántos subsidios debe reclamar, puede resultar abrumador y confuso. El número de subsidios que reclame afecta al monto del impuesto federal sobre los ingresos que se retiene de su nómina y, en última instancia, determina el monto de su reembolso o de su factura fiscal. Reclamar más subsidios significa que se retienen menos impuestos, lo que resulta en más dinero en su nómina pero un reembolso de impuestos potencialmente menor o incluso adeudar impuestos a final de año. Por otro lado, reclamar menos subsidios significa que se retienen más impuestos, lo que resulta en un reembolso mayor pero menos dinero en su nómina.

Deducción estándar vs. Deducción desglosada

Al declarar sus impuestos, tiene dos opciones para las deducciones: estándar o desglosada. La deducción estándar es un monto fijo en dólares que reduce sus ingresos gravables, mientras que una deducción desglosada es una lista de gastos elegibles que puede restar de sus ingresos.

La decisión de elegir entre ambas depende de su situación específica. Si sus deducciones desglosadas elegibles superan el monto de la deducción estándar, entonces desglosar es la mejor opción. Algunos ejemplos de deducciones desglosadas son los intereses hipotecarios, los impuestos sobre propiedades, los gastos médicos y las donaciones caritativas. Por otro lado, si sus deducciones desglosadas elegibles son inferiores al monto de la deducción estándar, entonces tomar la deducción estándar es una opción más beneficiosa.

Es importante considerar su situación personal y los posibles beneficios fiscales antes de decidir qué deducción elegir. En algunos casos, buscar el asesoramiento de un profesional de impuestos puede ser útil.

Exenciones personales y personas dependientes

Para indicar correctamente el número de hijos o dependientes en el paso 3 del Formulario W-4, introduzca el número total que tiene, incluidos los hijos, otros dependientes y el cónyuge al que reclamará como dependiente en su declaración de impuestos.

Para calcular el número de subsidios que debe reclamar en función de las exenciones personales y de las personas a su cargo, utilice la calculadora de retenciones del IRS o refiérase a las instrucciones del Formulario W-4. Tenga en cuenta que reclamar muy pocos subsidios puede resultar en pagar impuestos de menos y deber dinero a la hora de pagar impuestos, mientras que reclamar demasiados subsidios puede resultar en pagar de más y recibir un reembolso de impuestos menor. Es importante encontrar un balance que se adapte a su situación financiera individual.

Realizar ajustes en sus retenciones

Realizar ajustes en sus retenciones es un paso importante para gestionar sus finanzas, especialmente durante la temporada de impuestos. Se trata de determinar qué parte de sus ingresos debe retener su empleador a efectos del impuesto federal sobre los ingresos. Esto puede depender de varios factores como su estatus de declarante, sus ingresos gravables y otras circunstancias personales, que se declaran en el Formulario W-4. Si su situación financiera cambia a lo largo del año, es aconsejable revisar sus retenciones de impuestos y hacer los ajustes necesarios para evitar penalizaciones por pago insuficiente cuando llegue el momento de presentar sus declaraciones de impuestos. En este artículo, hablaremos de la importancia de los subsidios fiscales, de la diferencia entre reclamar 1 o 0 subsidios y de cómo utilizar una calculadora W-4 para determinar el monto correcto de las retenciones en función de su situación personal.

Ajustar los reembolsos de la temporada de impuestos o las grandes facturas de impuestos

Ajustar sus retenciones de impuestos es esencial para evitar penalizaciones por pagar de menos o ser golpeado con una gran factura de impuestos. Para realizar el mejor ajuste de sus retenciones, tenga en cuenta su situación personal, como cualquier cambio en sus ingresos, estado civil o deducciones. Comience por estimar sus ingresos gravables y calcular la deuda de impuestos prevista. Esto le dará una idea de la diferencia entre su factura fiscal prevista y lo que ha pagado por adelantado en retenciones.

Si no está seguro de cómo ajustar sus retenciones, un profesional de impuestos puede guiarle en el proceso. También puede utilizar una calculadora del Formulario W-4, disponible en Internet, que le hará una serie de preguntas sobre sus ingresos y gastos para ayudarle a determinar el monto correcto a retener. Recuerde que obtener un reembolso de impuestos mayor puede parecer agradable, pero significa que le ha dado al gobierno un préstamo sin intereses durante el año. Ajustar sus retenciones puede ayudarle a conservar una mayor parte de su dinero a lo largo del año y evitar sorpresas no deseadas cuando llegue la temporada de impuestos.

Opciones adicionales de retención para cambios inesperados en los ingresos

Cuando se producen cambios inesperados en los ingresos, es importante ajustar sus retenciones para evitar penalizaciones por pago insuficiente o una factura de impuestos elevada a final de año. Afortunadamente, existen otras opciones para ajustar su retención más allá de la simple presentación de un nuevo Formulario W-4.

El IRS ofrece una calculadora de retenciones en línea que puede ayudarle a determinar el monto correcto de la retención en función de su situación fiscal y sus ingresos. Resulta especialmente útil cuando experimenta cambios en sus ingresos o circunstancias vitales, como casarse o tener un hijo.

El Formulario W-4P es otra opción que puede utilizar si recibe ingresos por jubilación u otras formas de ingresos que no tienen impuestos retenidos. Llenando este formulario, puede ajustar el monto de los impuestos retenidos sobre estos tipos de ingresos.

Tanto la calculadora de retenciones como el Formulario W-4P son gratuitos y fáciles de utilizar. Proporcionan instrucciones paso a paso y están diseñados para ayudarle a ajustar sus retenciones con precisión y eficacia. Utilícelos cuando se produzcan cambios inesperados en sus ingresos para asegurarse de que sus declaraciones de impuestos y sus retenciones se ajustan a su situación financiera.

Jacob Dayan

Entrepreneur • CEO Community Tax, LLC

Jacob Dayan is the CEO and co-founder of Community Tax LLC, a leading tax resolution company known for its exceptional customer service and industry recognition. With a Bachelor’s degree in Business Administration from the University of Michigan’s Ross School of Business, Jacob began his career as a financial analyst and trader at Bear Stearns and Millennium Partners before transitioning to entrepreneurship. Since 2010, he has led Community Tax, assembling a team of skilled attorneys, CPAs, and enrolled agents to assist individuals and businesses with tax resolution, preparation, bookkeeping, and accounting. A licensed attorney in Illinois and Magna Cum Laude graduate of Mitchell Hamline School of Law, Jacob is dedicated to helping clients navigate complex financial and legal challenges.

Puede que también le guste