Cómo una calculadora de impuestos 1099 supone un gran ahorro para contratistas y trabajadores independientes

Publicado:

¿Qué es una calculadora de impuestos 1099?

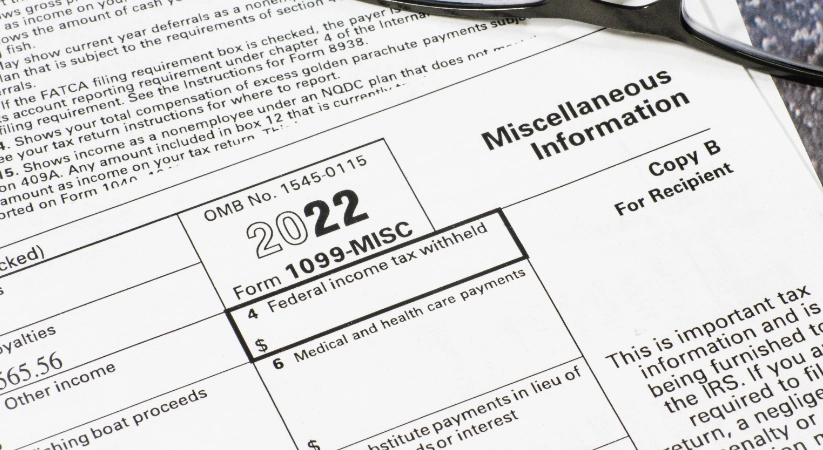

Si es usted un trabajador independiente, un contratista independiente o un vendedor que no está en la nómina de un empleador, es posible que reciba un formulario 1099 por los ingresos que ha ganado a lo largo del año. Aunque ser trabajador independiente y recibir ingresos 1099 tienen algunas similitudes, hay diferencias importantes que debe tener en cuenta.

Una calculadora de impuestos 1099 es una herramienta en línea que ayuda a las personas a estimar cuánto deben en impuestos en función de sus ingresos estimados por trabajo independiente. Los trabajadores por cuenta propia o contratistas independientes reciben el formulario 1099 de sus clientes en lugar del formulario W-2 que reciben los empleados tradicionales. Existen varios tipos de formularios 1099, entre ellos el 1099-MISC para ingresos varios, el 1099-DIV para dividendos y el 1099-INT para ingresos por intereses.

Si es usted un trabajador independiente, consultor o contratista, es posible que reciba un formulario 1099 en el momento de los impuestos en lugar de un W-2. Un formulario 1099 reporta al IRS los ingresos que recibió de una compañía o individuo que le contrató como contratista independiente. Es importante entender que recibir ingresos 1099 significa que usted no es un empleado de la compañía, sino un trabajador independiente. Esto significa que usted es responsable de pagar tanto el impuesto sobre la renta como el impuesto de trabajadores independientes sobre los ingresos. Aunque ser un contratista 1099 y ser trabajador independiente son similares en muchos aspectos, existen algunas diferencias clave a tener en cuenta. Además, es importante comprender el impuesto sobre el trabajo autónomo y cómo puede afectar a su deuda de impuestos.

Utilizando una calculadora de impuestos 1099, los trabajadores independientes pueden introducir sus ingresos estimados, calcular el impuesto sobre el trabajo autónomo y estimar su deuda tributaria total del año.

Calcular bien sus 1099: impuesto sobre los ingresos vs. impuesto de trabajadores independientes

Como trabajador independiente, es importante que entienda la diferencia entre el impuesto sobre los ingresos y el impuesto de trabajo independiente, y por qué está obligado a pagar ambos.

Un contratista 1099 es un individuo que proporciona servicios a una compañía o entidad pero que no se considera un empleado. Aunque muchos contratistas trabajan durante un periodo determinado en virtud de un acuerdo contractual, técnicamente no son empleados de la compañía y deben pagar sus propios impuestos de trabajo independiente.

El impuesto sobre los ingresos grava la totalidad de sus ingresos, incluidos los salarios percibidos de un empleador, los ingresos empresariales, los ingresos por inversiones y cualquier otra fuente de ingresos. El monto del impuesto sobre los ingresos que debe pagar depende de sus ingresos totales, que se calculan sumando todos sus ingresos procedentes de diversas fuentes.

El impuesto de trabajo independiente se basa en lo que usted gana trabajando. Esto incluye los ingresos procedentes del trabajo autónomo, como el trabajo por cuenta propia o la gestión de su propio negocio. La tasa del impuesto de trabajo independiente está fijada actualmente en el 15,3% y se calcula sobre los primeros $127,200 de sus ingresos netos.

Un factor que determina si los trabajadores independientes pagan más o menos impuestos que los empleados de una compañía es si pueden beneficiarse de las deducciones fiscales. Los trabajadores independientes pueden deducir de sus ingresos gravables los gastos del negocio, como el material de oficina, los gastos de marketing y el equipamiento. Además, pueden ahorrar dinero para la jubilación libre de impuestos a través de un plan de pensiones simplificado para empleados (SEP), mientras que los empleados de una compañía sólo pueden acceder a un plan 401(k).

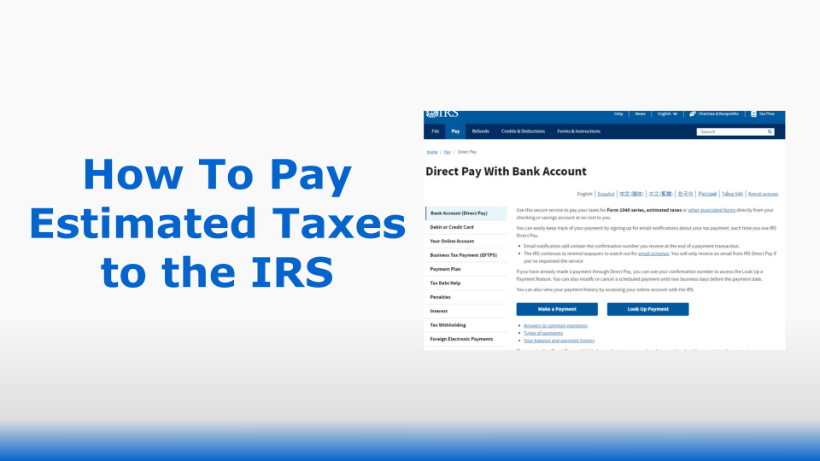

Otra ventaja de ser trabajador independiente es que, a diferencia de un empleado al que se le retienen los impuestos de su nómina a lo largo del año, a los trabajadores independientes no se les deducen los impuestos automáticamente y deben realizar pagos trimestrales de impuestos. En lugar de tener que esperar a la declaración de la renta para recibir un reembolso, el trabajador independiente puede recibir antes sus ahorros fiscales a través de los pagos de impuestos estimados.

Por otro lado, ser trabajador independiente abarca un mayor número de escenarios. Por ejemplo, un empresario individual que dirija su propio negocio o un trabajador independiente que gane dinero a través de varias plataformas en línea entrarían ambos en el ámbito del trabajo autónomo.

Cómo calcular sus impuestos con una calculadora de impuestos 1099

Calcular con precisión sus impuestos utilizando una calculadora de impuestos 1099 es un paso crucial para evitar posibles penalizaciones y garantizar el cumplimiento con el IRS. Para empezar, reúna toda la información pertinente, incluido su estatus de declaración y las fuentes de ingresos del año. Esto incluye los ingresos de trabajadores independientes y los gastos de la empresa.

Si trabaja por cuenta propia o tiene un negocio, es responsable de pagar tanto el impuesto sobre la renta como el impuesto de trabajo independiente. Aunque ambos impuestos están relacionados, difieren en aspectos importantes.

El impuesto sobre los ingresos se calcula sobre el total de sus ingresos del año, incluyendo el dinero ganado de todas las fuentes. Esto incluye sueldos, salarios, propinas, ingresos por intereses, dividendos, ingresos por rentas y cualquier otro ingreso que pueda tener. Las tasas del impuesto sobre los ingresos varían dependiendo de su categoría fiscal y de otros factores, como si está casado o soltero.

El impuesto de trabajo independiente, por su parte, está destinado a cubrir los costes del Seguro Social y de Medicare, que suelen pagar los empleadores por sus empleados. El impuesto de trabajo independiente se calcula sobre la base de los primeros $127,200 que gane (a partir de 2017), con una tasa del 15.3%.

Sin embargo, existe un límite en el monto de ingresos sujetos a la porción del impuesto del Seguro Social del impuesto de trabajo independiente, que está fijado en $142,800 para el año 2021.

¿Puede una calculadora fiscal reducir mi cuota tributaria real?

El hecho de que los trabajadores independientes paguen más o menos impuestos que los empleados por cuenta ajena depende de una serie de factores, como la cantidad de dinero que ganan, sus gastos y sus deducciones. En términos generales, los trabajadores autónomos pagan más impuestos porque son responsables tanto de la parte del empleador como de la parte del empleado de los impuestos del Seguro Social y de Medicare.

Una vez que haya recopilado toda la información necesaria, introdúzcala en la calculadora con precisión. Esto le permitirá determinar sus ingresos brutos, ajustes, deducciones y, en última instancia, sus ingresos gravables.

Una cosa importante a tener en cuenta es revisar dos veces sus entradas y cálculos para evitar errores costosos. Estos errores pueden dar lugar a un pago insuficiente o excesivo de impuestos, y ambos pueden resultar en penalizaciones.

Recuerde incluir las deducciones y créditos elegibles en su cálculo. Éstos pueden reducir significativamente sus ingresos gravables y disminuir su deuda de impuestos. Por ejemplo, si es estudiante o tiene personas a su cargo, puede ser elegible para los gastos de educación o el Crédito Fiscal por Hijos.

Por último, revise su estimación para garantizar su exactitud y tome nota de los ajustes necesarios antes de presentar sus impuestos. Estimar con precisión sus impuestos con una calculadora de impuestos 1099 puede ayudarle mucho a evitar penalizaciones y a garantizar el cumplimiento con el IRS.

Errores comunes que debe evitar al utilizar una calculadora de impuestos 1099

Asegúrate de que utilizas la forma correcta para tu situación.

Cuando se trata de reportar con exactitud sus impuestos como empleador del hogar, utilizar el formulario adecuado para su situación es crucial. Tomarse el tiempo necesario para comprender la normativa y los formularios requeridos puede ahorrarle penalizaciones y estrés adicional a largo plazo.

Ante todo, es importante determinar si está obligado a retener el impuesto sobre los ingresos de Virginia de los salarios de sus empleados. Puede hacerlo leyendo las Instrucciones básicas para empleadores domésticos. Si se requiere la retención del impuesto sobre los ingresos de Virginia, entonces tendrá que registrarse en una cuenta de empleador doméstico y presentar anualmente el formulario VA-6H. Alternativamente, puede darse de alta en una cuenta de retenciones de impuestos del empleador, lo que requerirá una presentación trimestral.

A nivel federal, el IRS exige que llene el formulario 1040 anexo H para reportar sus impuestos sobre el empleo doméstico. Este formulario le ayudará a garantizar que está reportando con exactitud sus impuestos sobre el empleo doméstico y que está reteniendo correctamente el monto requerido.

Sin embargo, es importante tener en cuenta que si sólo ha pagado a contratistas independientes por servicios inferiores a $600, no necesita reportar ni retener impuestos. Este es un punto crítico a recordar ya que clasificar erróneamente a los empleados como contratistas puede resultar en costosas penalizaciones.

Al asegurarse de que está utilizando el formulario correcto para su situación, puede evitar confusiones y asegurarse de que sigue cumpliendo con el impuesto sobre los ingresos de Virginia y la normativa del IRS.

No olvide incluir las deducciones y los créditos.

Al utilizar una calculadora de impuestos 1099, es crucial no olvidarse de las deducciones y créditos. Éstos pueden tener un impacto significativo en su deuda de impuestos final y pueden potencialmente maximizar su reembolso o reducir el monto adeudado. Las deducciones son gastos que puede restar de sus ingresos totales, mientras que los créditos reducen directamente su deuda de impuestos.

Cuando llene su información fiscal en la calculadora de impuestos 1099, es importante hacer una lista de todos los créditos personales a los que puede ser elegible. Estos créditos pueden incluir el crédito fiscal de $40 para personas mayores de 65 años o legalmente ciegas, y los miembros de la reserva militar que no sean elegibles. Al enumerar todos los créditos personales elegibles, puede aumentar potencialmente su reembolso o reducir el monto del impuesto.

Sin embargo, es esencial ser consciente también de la existencia de créditos no reembolsables. Estos créditos no pueden utilizarse para reducir su deuda de impuestos por debajo de cero, así que téngalo en cuenta cuando introduzca la información en su calculadora de impuestos.

Combinar deducciones y créditos es una buena forma de obtener la mayor reducción de su deuda de impuestos. Por ejemplo, los créditos personales pueden utilizarse a menudo en combinación con deducciones por diversos gastos, como los gastos de guardería para aquellos que califiquen. Estas deducciones y créditos juntos pueden resultar en una reducción significativa del monto del impuesto adeudado.

En conclusión, investigando a fondo todas las deducciones y créditos disponibles, y combinándolos cuando sea posible, puede disminuir de forma efectiva, y legal, su deuda de impuestos final. No olvide incluir todos los créditos personales elegibles y ser consciente de los créditos no reembolsables para sacar el máximo partido a su calculadora de impuestos 1099.

Vuelva a revisar sus entradas y cálculos

Revisar dos veces sus entradas y cálculos es un paso esencial en el uso de la calculadora de impuestos 1099. La exactitud es crucial a la hora de determinar su deuda de impuestos final, y asegurarse de que todos los datos introducidos en la calculadora son correctos es la clave para lograr esa exactitud.

Un área crítica a revisar es cualquier deducción o crédito reclamado. Éstos pueden afectar significativamente a su deuda de impuestos, e incluso un pequeño error en la introducción de datos puede resultar en un cálculo incorrecto de los impuestos. Revisar dos veces estas entradas puede asegurarle que recibe las deducciones y créditos a los que es elegible, reflejando con exactitud su verdadera deuda de impuestos.

También es importante revisar sus cálculos comparándolos con las tasas normales y regulares del impuesto sobre los ingresos, así como con cualquier categoría fiscal aplicable a su estatus de declarante. Identificar cualquier discrepancia puede ayudarle a evitar sorpresas inesperadas al declarar sus impuestos.

Si observa algún error o discrepancia, realice las correcciones necesarias para garantizar resultados precisos. Tomarse el tiempo de revisar sus entradas y cálculos puede ahorrarle tiempo y molestias en el futuro, evitando cualquier problema potencial con el Servicio de Impuestos Internos (IRS).