¿Qué son las retenciones de impuestos?

Las retenciones fiscales son la parte de su salario que su empleador retiene de sus cheques. Se determinan en función de su estatus de declaración y de la deducción estándar para el año. Los impuestos federales son retenidos de sus cheques de pago para cubrir su deuda de impuestos sobre los ingresos anuales anticipados, o lo que usted está obligado a pagar a un gobierno federal, estatal o local sobre la base de sus ingresos del año en curso.

El monto de los ingresos que su empleador retiene de su sueldo depende de los siguientes factores:

- La cantidad de dinero que gana.

- La información que ha proporcionado a su empleador en su formulario W-4 (Certificado de Retención del Empleado).

Para los empleados individuales, los impuestos federales sobre la renta son retenidos de su salario por su empleador y también pueden ser retenidos de otros ingresos, incluyendo pensiones, bonos, comisiones y ganancias de juego.

En el caso de los empleadores, se retienen impuestos como el impuesto federal sobre los ingresos y los impuestos del Seguro Social y de Medicare.

Para las personas extranjeras que perciben la mayoría de los tipos de ingresos procedentes de Estados Unidos, generalmente se retiene un impuesto estadounidense del 30%.

El porcentaje de impuestos retenidos en sus nóminas puede ajustarse en cualquier momento del año modificando su formulario W-4. Esto suele ser para asegurarse de que se le retenga el monto correcto de impuestos. El W-4 se completa y se presenta para informar a su empleador de la cantidad de impuestos que debe retener de su nómina. Dependiendo de su formulario W-4, su sueldo puede aumentar o disminuir. Cuanto más dinero se retenga le dará un mayor reembolso a la hora de pagar los impuestos o un menor pago de impuestos a pagar, pero significará que tiene un menor sueldo neto por periodo. Cuanto menos dinero se retenga significará una paga más grande, pero un reembolso de impuestos más pequeño o un pago de impuestos más grande debido al gobierno.

Sobre el estimador de retenciones de impuestos del IRS

Cualquier contribuyente al que se le retengan impuestos sobre los ingresos en su nómina puede utilizar el Estimador de Retenciones Fiscales del Servicio de Impuestos Internos (IRS; Internal Revenue Service) para realizar cambios en sus retenciones federales. A partir de 2020, el IRS lanzó un nuevo Estimador de Retenciones de Impuestos para simplificar el proceso de averiguar el monto correcto de impuestos a retener durante el año.

La antigua calculadora W-4 para las retenciones ha sido sustituida por el nuevo estimador de retenciones, ya que el IRS sigue explorando formas de ayudar a los contribuyentes a tener una mejor experiencia. "El nuevo estimador adopta un nuevo enfoque y facilita a los contribuyentes la revisión de sus retenciones", dijo el Comisionado del IRS Chuck Rettig. "Esto es parte de un esfuerzo continuo del IRS para mejorar la calidad de los servicios a medida que seguimos buscando la modernización y las mejoras de nuestras relaciones con los contribuyentes".

En el pasado las calculadoras de impuestos fueron criticadas por no poder trabajar bien con todos los contribuyentes, y tenían usos limitados. Esta nueva calculadora de retenciones compara su estimación con sus retenciones fiscales actuales para ayudarle a decidir si necesita hacer cambios con su empleador. Calcula automáticamente qué partes de las prestaciones del Seguro Social son gravables. También puede ser utilizada por los trabajadores, las personas con ingresos independientes y los jubilados, como una herramienta más fácil de usar para calcular el monto del impuesto sobre los ingresos que deben hacer retener de los salarios y los pagos de pensiones.

Puede probar la nueva calculadora de retenciones fiscales en el sitio web del IRS AQUÍ y tendrá que ser capaz de estimar sus ingresos del año pasado, el número de hijos que reclamará para el Crédito Fiscal por Hijos (CTC; Child Tax Credit) y el Crédito Fiscal por Ingresos del Trabajo (EITC; Earned Income Tax Credit), así como otros elementos que afectarán a sus impuestos como los montos de las deducciones desglosadas. También será útil tener sus talones de pago más recientes y una copia de los formularios del año pasado.

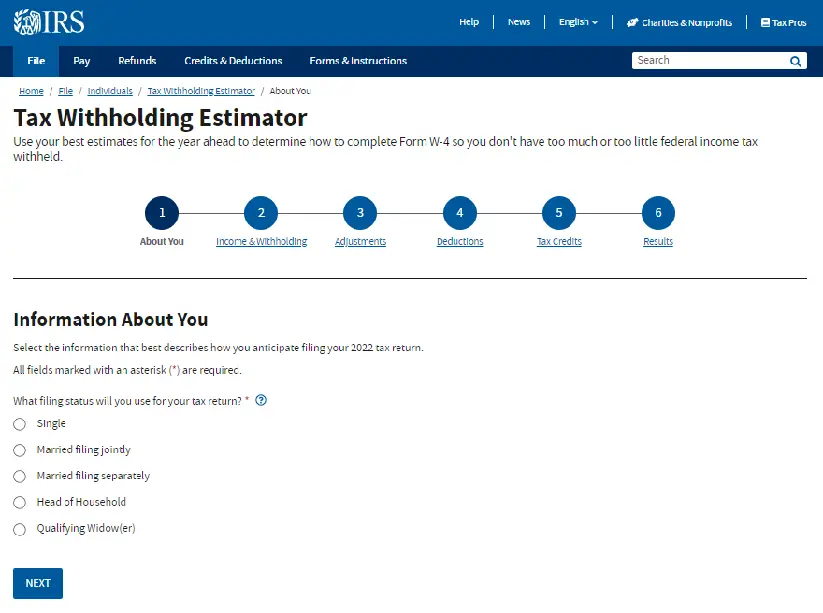

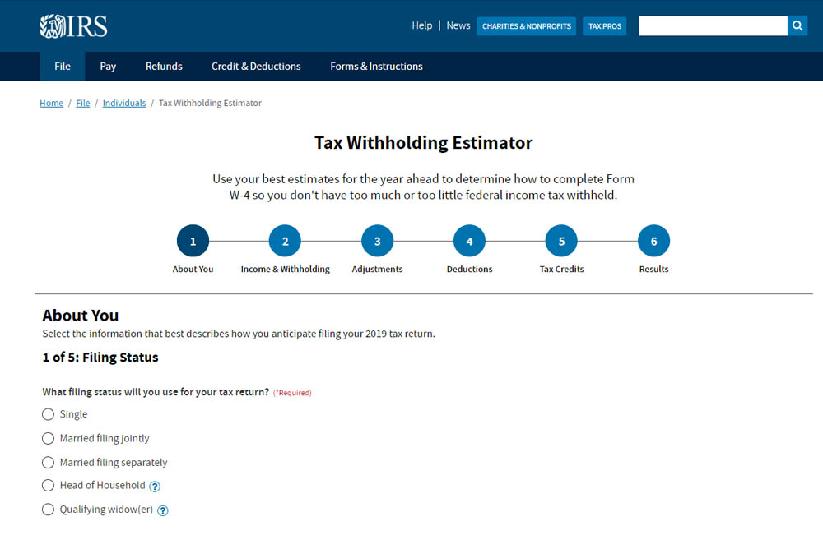

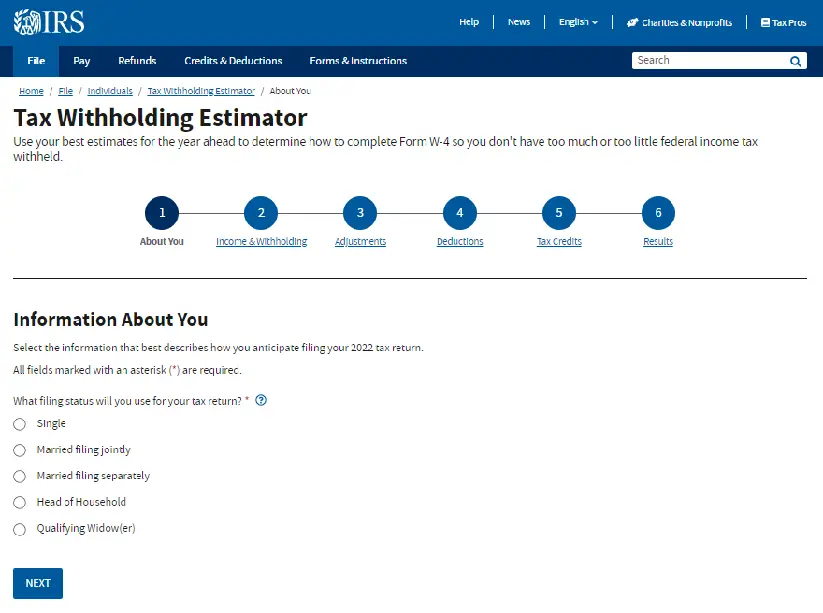

La calculadora de retenciones de impuestos federales es mucho más fácil de usar, y la pantalla de apertura tiene el siguiente aspecto:

¿Cómo funciona la calculadora de retenciones de impuestos?

Al rellenar la herramienta en línea del estimador de retenciones de impuestos del IRS, puede:

- Estimar su retención de impuestos sobre los ingresos federales.

- Determinar si debe completar un nuevo formulario W-4 para modificar las retenciones adicionales.

- Aprender la información requerida en un nuevo formulario W-4.

- Ver cómo su reembolso, sueldo neto o impuestos debidos se ven afectados por su monto actual de retención.

- Elegir un monto de retención estimado que le convenga.

- Ahorrar tiempo con las hojas de trabajo completadas generadas por la herramienta.

Prepárese antes de utilizar la calculadora de retenciones fiscales teniendo los documentos pertinentes. Asegúrese de tener sus recibos de sueldo más recientes (así como los de su cónyuge), información sobre los ingresos adicionales procedentes de otras fuentes (trabajos paralelos, trabajo por cuenta propia, inversiones, etc.) y su declaración de impuestos sobre los ingresos más reciente.

Los resultados son tan precisos como la información que introduzca. La calculadora de retenciones no guarda sus datos por motivos de seguridad y no le pedirá información sensible como su nombre, número de Seguro Social, dirección o información bancaria.

¿Quién debe y no debe utilizar el estimador?

Todo contribuyente individual que trabaje para otro como empleado y que dependa de las retenciones de impuestos que se le aplican a su salario debería utilizar el estimador para asegurarse de que puede cubrir adecuadamente su cuota de impuestos.

También debe utilizar la calculadora de retenciones si:

- Está actualmente desempleado.

- Es trabajador independiente y obtuvo ingresos por cuenta propia.

- Tiene fuentes de ingresos no tradicionales (incluyendo pensiones, ingresos por dividendos cualificados, casas de alquiler, etc.).

- Ha experimentado un cambio importante en su situación personal que afecta a su estatus de declaración o los ingresos del hogar (matrimonio, divorcio, nacimiento o adopción de un hijo, compra de una casa o jubilación).

- Está trabajando en dos o más empleos a la vez, o participa en una economía colaborativa.

- Trabaja sólo una parte del año.

- Reclama créditos como el crédito fiscal por hijos.

- Tiene personas dependientes de 17 años o más.

- Tiene deducciones desglosadas en sus declaraciones de impuestos anteriores.

No puede utilizar el estimador si:

- Tiene una pensión, pero no un trabajo.

- Tiene estatus de extranjero no residente.

¿Por qué debería revisar sus retenciones?

El IRS aconseja a todos los contribuyentes que revisen sus retenciones cada año para asegurarse de que no se retiene demasiado o muy pocos impuestos sobre los ingresos federales. Esto puede ayudar a protegerse contra una factura inesperada, intereses o multas en el año siguiente. Cuanto antes compruebe sus retenciones, más fácil será determinar el monto correcto de impuestos que deben ser retenidos de sus cheques de pago. Como las situaciones fiscales son muy diversas y pueden cambiar rápidamente, es importante asegurarse de que está preparado.

Algunos factores importantes a tener en cuenta:

- Si cobró una compensación por desempleo durante el año fiscal, como la compensación especial por desempleo en virtud de la Ley de Ayuda, Alivio y Seguridad Económica contra el Coronavirus (CARES; Coronavirus Aid, Relief, and Economic Security Act), debe reportarla en su declaración de impuestos porque se considera un ingreso gravable. Esto puede aumentar los impuestos que debe.

- Si recibió cheques de desempleo, es posible que deba más impuestos en el momento de declarar, ya que las retenciones no se toman de los ingresos por desempleo.

- Si no paga suficientes retenciones o impuestos estimados, es posible que tenga que pagar una multa en el momento de pagar los impuestos (multa por pago insuficiente).

- La compensación por desempleo se considera un ingreso no ganado y no cuenta al calcular el Crédito por Ingreso del Trabajo (EITC) para cubrir parte de los impuestos adeudados. Sus créditos fiscales pueden ser menores dependiendo de si ha recibido alguna prestación por desempleo.

¿Cuándo debería revisar sus retenciones?

Debería revisar sus retenciones cada año utilizando el estimador de retenciones del IRS como una rápida "revisión de nómina".

Se recomienda especialmente reevaluar sus retenciones cuando haya tenido un cambio importante en su vida o en su situación financiera, como, por ejemplo:

- Un nuevo empleo u otro trabajo remunerado.

- Cambios mayores en sus ingresos

- Estado civil.

- Divorcio.

- Retiro/jubilación.

- Nacimiento u adopción de un menor.

- La compra de una casa.

Si ha cambiado su retención de impuestos a mitad de año con su empleador, asegúrese de revisar su retención de impuestos al final del año, y ajustar si es necesario con un nuevo Formulario W-4.

Si tiene más preguntas sobre las retenciones de impuestos, pregunte a su empleador o a nuestros asesores fiscales asociados en Community Tax para obtener más consejos e información sobre impuestos, o utilice el Estimador de Retenciones de Impuestos del IRS para saber si tiene suficientes retenciones para cubrir los impuestos que deberá el próximo año.

Sarah Nieschalk

Sarah E. Deierlein Nieschalk, EA, is an experienced tax professional with over a decade of expertise representing taxpayers before the IRS. As an Enrolled Agent and Assistant Vice President of Servicing at Community Tax, LLC, Sarah specializes in resolving complex federal and state tax collection issues, including high-dollar individual liabilities, employment tax challenges, and corporate audits. Since becoming an Enrolled Agent in 2012, she has resolved over 5,000 cases, saving millions for clients while protecting countless businesses. Outside of work, Sarah enjoys painting, staying active, and raising her family of rescued dogs while contributing to nonprofit causes through storytelling events.

Puede que también le guste