Impuesto de retención federal

Publicado:

Información sobre la retención del impuesto federal sobre la renta

El impuesto federal sobre la renta se basa en un sistema de "pago a cuenta". Hay dos formas de pagar a medida que se avanza: retención a cuenta oimpuesto estimado. Este artículo trata de la retención a cuenta (también denominada "retención fiscal").

Si trabaja en un empleo, lo más probable es que su empleador retenga impuesto sobre los ingresos de su nómina. (También pueden retenerse impuestos de otros tipos de ingresos, como comisiones, primas y pensiones). El impuesto retenido se envía al IRS en su nombre y los fondos se aplican a su Seguridad Social, Medicare e impuestos sobre la renta del año. El importe retenido en cada categoría se indica en su declaración de la renta.Formulario W-2 (Declaración de salarios e impuestos)que recibe de su empresa.

NOTA: Si vive en un Estado que aplica el impuesto sobre la renta, normalmente también se le retiene el impuesto estatal sobre la renta.

¿Cómo se determina la retención a cuenta?

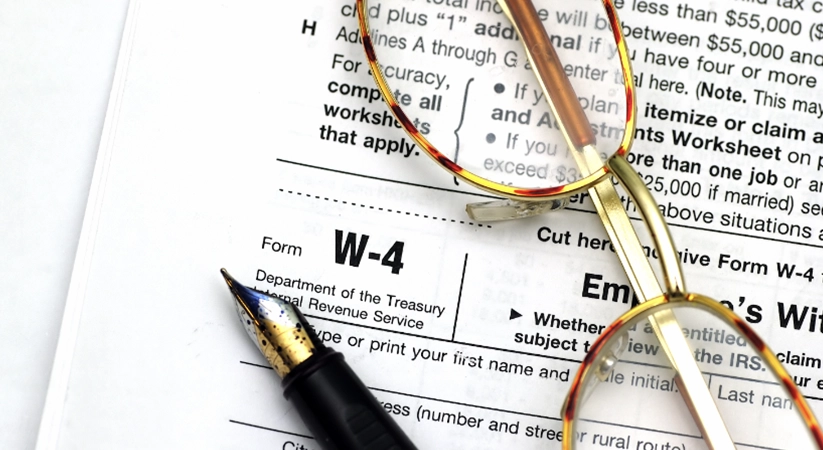

El importe de los impuestos retenidos de su salario habitual depende de dos factores: cuánto gana y la información que facilita en la declaración de la renta.IRS Form W-4 (Certificado de retenciones a cuenta del trabajador). En el formulario W-4 debe indicar cuántos complementos personales solicita para el ejercicio fiscal. El número de desgravaciones que puede solicitar depende de su situación particular. En la página 3 del formulario W-4 encontrará una "Hoja de Cálculo de Complementos Personales" que le ayudará a determinar este número.

Tenga en cuenta que cada desgravación que solicite reducirá el importe de los impuestos retenidos de sus ingresos. Por lo general, se recomienda que le retengan 90% de sus impuestos estimados sobre la renta. Puede averiguar si está reteniendo la cantidad correcta utilizando la herramienta Calculadora de retenciones del IRS herramienta en línea.

Retenciones: Seguridad Social y Medicare

Los impuestos de la Seguridad Social y Medicare son retenidos automáticamente por su empresa y tienen tipos fijos.

El tipo impositivo de la Seguridad Social es actualmente del 6,2% para el empresario y del 6,2% para el trabajador, lo que supone un total de 12,4%. La direcciónImpuesto de la Seguridad Socialtiene un límite de base salarial de $128.400 para el ejercicio fiscal 2018. En otras palabras, es la cantidad máxima de ingresos que está sujeta al impuesto de la Seguridad Social. Esto significa que la mayoría de los empleados deben pagar 6,2% de impuestos a la Seguridad Social sobre los primeros $128.400 de sus salarios.

El tipo impositivo de Medicare es actualmente de 1,45% para el empresario y 1,45% para el trabajador, lo que supone un total de 2,9%. A diferencia del impuesto de la Seguridad Social, el impuesto de Medicare no tiene límite de base salarial. Esto significa que todos los salarios cubiertos están sujetos al impuesto Medicare.

Véase Publicación IRS 15 (Guía fiscal para empresarios) para más información.

Retenciones: Impuesto federal sobre la renta

El importe del impuesto federal sobre la renta retenido de su salario se basa en la información que facilita en el formulario W-4 del IRS. Al empezar un nuevo trabajo, está obligado a rellenar el formulario W-4 y entregárselo a su empleador. Si necesita/quiere hacer cambios en su retención de impuestos en cualquier momento del año, debe rellenar y entregar un nuevo formulario W-4 de impuestos.

Por ejemplo, si descubre que el año pasado le retuvieron demasiados impuestos o muy pocos, puede rellenar un nuevo formulario W-4 para ajustar sus retenciones. Además, algunos acontecimientos de la vida (como el matrimonio, el divorcio o el nacimiento de un hijo) pueden modificar sus retenciones.estatus de declaracióno el número de prestaciones que puede solicitar. En estos casos, tendrá que entregar a su empresario un nuevo formulario W-4 para ajustar su situación de retención y/o el número de prestaciones.

En el formulario W-4, hay tres tipos principales de información que su empleador utilizará para calcular su retención fiscal:

- Su estado de retención (indica a su empleador si debe retener al tipo impositivo de "Soltero" o al tipo impositivo más bajo de "Casado").

- El número de desgravaciones que solicita (cada desgravación reduce el importe de la retención).

- Si desea una retención adicional

Cuantas más desgravaciones solicite, menos impuestos le retendrá la empresa. Si solicita "0" desgravaciones, se le retendrá la mayor cantidad de impuestos de su salario. En función de su situación en materia de retenciones y desgravaciones, su empresa utilizará las tablas de retenciones del IRS para determinar la cuantía del impuesto federal sobre la renta que debe retenerle.

El formulario W-4 incluye hojas de cálculo para ayudarle a determinar el número de retenciones que puede solicitar. Estas hojas de cálculo son únicamente para usted, no las entregue a su empresa.

RELACIONADO: Entendiendo la nómina y los impuestos retenidos

¿Qué ocurre si no retiene suficientes impuestos?

Si le han retenido demasiados impuestos de su salario durante el año, recibirá la cantidad pagada de más en forma dereembolso de impuestosdespués de ti presente su declaración. Pero si retiene demasiado poco, es posible que tenga que efectuar pagos del Impuesto Estimado o que esté sujeto a una multa por pago insuficiente.

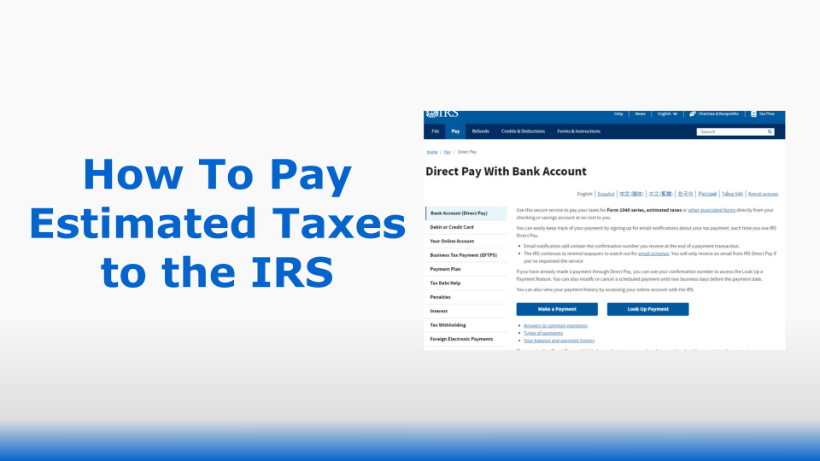

Impuesto estimado

Si no le retienen impuestos de su salario (o no paga suficientes impuestos a través de la retención), es posible que tenga que pagar un impuesto estimado. Por lo general, el impuesto estimado debe pagarse trimestralmente en cuatro plazos iguales. Para más información, consulte"¿Qué es el impuesto estimado y a quién se aplica?"

Sanción por pago insuficiente

Si no paga suficientes impuestos, ya sea a través de retenciones o de pagos de impuestos estimados, puede estar sujeto a una multa por pago insuficiente. Según el IRS, podría tener que pagar una multa si el total de sus pagos (de retenciones e impuestos estimados) no equivale al menos a 90% de su deuda tributaria del año, o a 100% de su impuesto del año anterior, lo que sea menor.

Para más información, consultePublicación 505 del IRS (Retenciones fiscales e impuestos estimados).